這兩年多以來,唯一可以決定香港經濟生死存亡的是美國利率走勢,其他事情都只是「雜音」。

美聯儲在宣布進入加息周期時,態度及言論都非常明確。當時,美聯儲甚至乎言明會繼續大幅加息,直至通脹受控為止,只是香港商界一直盲目樂觀,不斷忽略美聯儲的警告,還一廂情願的反過來估計減息在望。

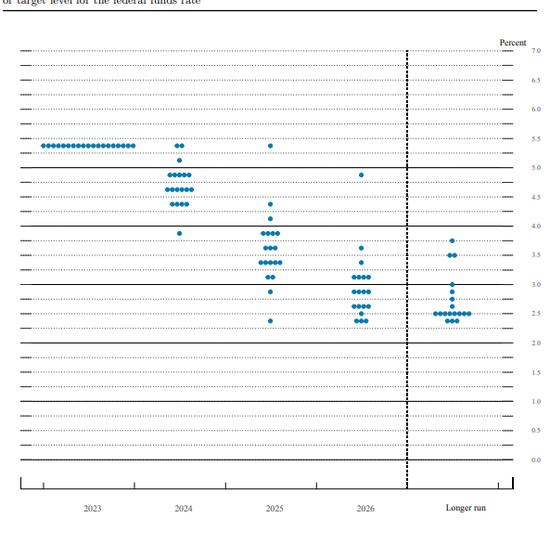

直至2023年11至12月左右,美聯儲終於開始暗示利率即將見頂,及後或將進入減息周期。但值得留意的是,美聯儲在處理減息預期管控上,與加息周期完全不同,其實直至今時今日,美聯儲仍沒有言明將會減息。美聯儲的言論,一直都是認為美國經濟保持增長,但通脹仍然偏高,需要進一步觀察。所謂的減息預期,只是透過局方的「點陣圖」來暗示。

美聯儲的「點陣圖」,只總結及反映局內官員的不同聲音,只能算是一個參考。綜合來看,市場人士以「點陣圖」的中間數值來推算,便粗略估計息率的走勢及減息的次數。換句話來說,其實聯儲局也說不準何時會減息,只是由於他們有需要管控市場預期,便只能綜合出局內官員的的意見,並以「點陣圖」的方式給予市場一些啟示。

於2024年1月份,美聯儲宣布利息不變,以「點陣圖」估計,全年或將有可能減息2至3次。只是,當時市場過分樂觀,有分析員還估計將會減息6至7次,遠比聯儲局的暗示更樂觀。最終,美國新增非農就業及職位空缺等數據保持強勁,通脹率在3月左右有所反覆,再加上10年美國國庫債券孳息率高達4.5厘,證明美聯儲仍有需要繼續保持高息。

直至2024年6月,美聯儲的「點陣圖」稍為修正,本年度的加息次數由2至3次,降低至1次左右;市場預期9月將減息的可能性由70%,下降至大約50%。

美聯儲掌握了美國的經濟數據,可謂「心裏有數」,並需要在「保持美國經濟中長期增長」、「控制通脹」及「調控失業率」等三大範疇上取得平衡。美聯儲亦有責任管控環球投資者對美元及利率走勢的預期。

相對來說,美聯儲的角色及身份與其他投資機構或一般時事評論員完全不同;美聯儲不大可能會在息率問題上胡說八道,亦不可能朝令夕改,否則將會嚴重打擊美元在環球金融市場的信譽。

因此,不管我們對國際局勢及金融市場有甚麼不同的見解,我們亦需要先留意及理解清楚美聯儲的說法。

舉一個例子,過去兩年來有港商認為美國經濟非常差勁,根本持撐不了持續的高息環境。我們先不論這觀點是否正確,但最重要的是,美聯儲對美國經濟及就業問題上一直保持樂觀,並列舉出相關數據。或許美國數據不反映現實,甚至乎有可能造假,或許港商的說法才對。但無論如何,既然美聯儲認為經濟增長勢頭良好,失業率可控,這便成為了「事實」;美聯儲在中短期內,亦只會因此而維持高息環境。

又例如,有一種構想指美聯儲加息,根本與通脹無關。這講法或許有它的道理。但我們不必太深究這講法背後的理論,現實上美聯儲在評論利率走勢時,每次都會重點參考通脹率,並言明通脹目標為2厘左右。即使美聯儲原來「另有所圖」,既然至少在表面上調控通脹及其具體目標都沒有改變,美聯儲的行徑便始終可以由通脹率所解釋。

正如參考歐洲及加拿大央行的做法,當大家的通脹目標都維持在2厘左右而沒有任何改變之時,大家至少要等到通脹率跌穿3厘,央行才會有可能宣布減息。

或許各國央行在骨子裏都有不同的想法,亦需要兼顧更多不同的事情,但既然各國央行至少在表面上都以通脹率、失業率及經濟增長作為重要的參考指標,央行的利率走勢便不可能忽然偏離太遠。就算真的有變,相關策略的調整亦需要時間讓市場消化,突如其來的「轉軚」只會傷及自身。

總結這一年至今的情況,美聯儲於年初時見通脹已大幅回落,便相對樂觀地預期本年將會減息2至3次,當然這一切要等經濟數據出爐後才能進一步確認。但等到3月左右,通脹表現反覆,回落的速度不似預期,再加上勞工市場出乎意料的保持增長,讓美聯儲認為有需要維持高利率至一段更長的時間。最終,以「點陣圖」暗示,本年度或許只會減息一次。

還有,美聯儲局局長只表明現時不大可能加息,但卻從來沒有說明將會減息。美聯儲一直只透過「點陣圖」暗示減息路徑,但即連「暗示」的減息次數亦已經向下調。這代表了甚麼?

據「點陣圖」顯示,本年度利率中位數為5.1%左右,但既然今年的數據亦不過是一個參考,還已經作出調整;明年中位數4%,則不過是局方的粗略預估,更加作不得準。這次「點陣圖」的修正,恰巧說明了本年底起的減息周期路徑根本尚未正式確立,仍可能存有不少變數。

總的來說,美聯儲尚未真正確認會減息,以「點陣圖」計亦只能預估本年將會減息一次。美國大選後的息率走勢或許會存有更大的變數。

本港經濟體系以地產及金融為主導,對美國利息走勢非常敏感。到底香港各行各業,有沒有控制好利率風險?萬一美國的高息政策持續至更久,或明年突如其來的反手加息,香港商界有沒有做好準備並控制好相關的風險?

文:寒柏

從事金融業,亦為自由撰稿人。

*作者文章觀點,不代表堅料網立場